本周全球债市最引人注目的并非美债飙升,而是日本国债市场的剧烈震荡。高盛最新研报揭示,日本长期国债收益率的“崩盘式”上涨,竟是导致美债大跌的幕后推手。

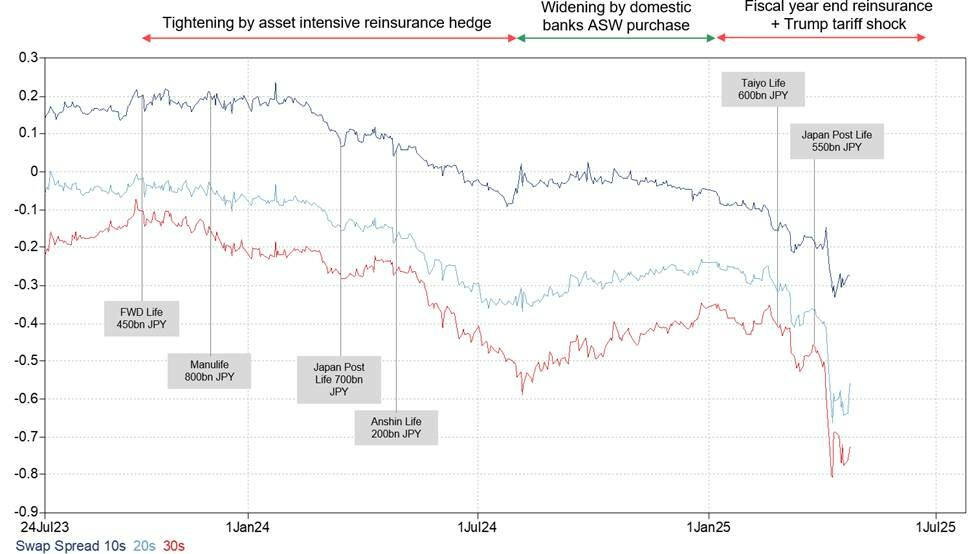

24日,据追风交易台消息,高盛认为,日本长期国债收益率飙升的核心原因在于供需严重失衡。寿险公司因久期缺口扩大而需求锐减,加上政府财政担忧加剧以及资产密集型再保险交易引发的抛售,共同构筑了长期国债市场的抛压。这些因素导致日本国债市场买家稀少,流动性极差,即便日本央行持有大量国债也无力回天。

高盛还强调,虽然日本国债抛售目前尚未传导至日本股市或汇市,但其对全球债市的溢出效应已愈发显著。数据显示,自今年年初以来,30年期日本国债已为G4(美、欧、日、英)国家收益率贡献了约80个基点的上行压力,成为最大的看跌动能来源。这意味着,过去一个月美国国债收益率的飙升,很可能大部分是日本长期国债市场动荡的“副产品”。

展望未来,日本国债市场的波动性仍将持续。尽管日本政府可能考虑减少长期国债发行或回购,但高盛认为,若无实质性的宏观经济政策应对高通胀,这种波动将反复出现。日本央行的货币政策走向,特别是其量化紧缩路径的调整,将成为短期内影响市场走势的关键。

日本长期国债收益率为何飙升?

高盛日本利率交易员Yusuke Ochi指出,日本长期国债收益率近期急剧上涨,主要原因在于供需平衡的显著恶化,这包括寿险公司需求的变化以及久期缺口的收紧,并且这种趋势并非短期现象。

- 寿险公司需求不足: 寿险公司的久期缺口已处于负值区域(截至2024年9月为-1.5年),因此难以持续产生对长期国债的需求。特别是40年期国债,在新偿付能力规则下的负债折现曲线使其天然买家稀少。此外,过去一些买家甚至已转变为日本国债的净卖家,导致供需前景极度悲观。

- 财政担忧加剧: 随着参议院选举临近,几乎所有反对党都呼吁削减消费税。如果执政的自民党遭遇重大失败,日本的财政前景担忧将显著加剧。如果这导致日本国债评级下调,长期国债的需求可能会进一步恶化。

- 资产密集型再保险影响: 2023年10月之后,一系列大型的资产密集型再保险交易被宣布。在这种商业模式中,再保险公司接管日本寿险公司的资产和负债,并用更高收益的产品替代资产以赚取利差。在此过程中,日本国债常被出售,这对长期国债的供需平衡产生了负面影响。

市场技术性因素与定位偏差

而高盛日本利率策略师Bill Zu在报告中指出,30年期日本国债目前的收益率水平已与30年期德国国债相当,这种情况在有效下限期间之外很少持续出现。

这次抛售相对集中在长期国债,导致10年期与30年期利差的陡峭化程度超出了其与绝对收益率水平的通常关系。同时,高盛对10年期期限溢价的衡量并未显著上升,2年期、5年期和10年期收益率的变动也远小于与30年期收益率的平均关系。

抛售被技术性和仓位因素加剧,包括杠杆展平仓位和长期国债需求的流动性极差。这很大程度上与日本央行持有52%的日本国债市场有关。

值得注意的是,到目前为止,30年期国债的抛售并未伴随日本其他资产(如股票或货币)的更广泛投资组合压力,这与美国市场形成鲜明对比。在美国,国债抛售通常伴随着股市和美元走弱。这种脱钩可能暗示日本30年期国债的局部疲软可能是暂时的,如果技术性和仓位紧张局面缓解,甚至可能逆转。

通胀与供需失衡的根本原因

高盛认为,推动此轮波动的根本原因在于通胀率的持续上升,再加上前述由于久期需求下降和政府持续庞大的融资需求所导致的供需失衡加剧。

- 日本通胀超预期: 日本的通胀一直强于预期,这部分是由于日本央行无法控制的飙升的米价/食品价格。远期通胀预期已升至周期性高点,导致均衡收益率的持续重定价。

- ALM账户需求减少: 与其他国家类似,日本收益率飙升导致ALM账户的久期需求减少,因为负债因利率上升而缩减。

- 海外投资者对日本国债兴趣不足: 日本证券业协会(JSDA)的月度交易数据显示,国内长期债券持有量已趋于平稳,这加剧了对长期债券供应吸收的担忧,尤其是在长期久期供应增加的情况下。这体现在近期长期国债拍卖的惊人疲软,包括20年期国债拍卖尾部达到了1987年以来最差水平。这表明,关于日本投资者不购买美国国债而转而大量购买日本久期债券的说法是错误的。